Valuta

Risk

Förändringar i valutakurser påverkar koncernens resultat. Risken vid transaktionsexponering beror på att en väsentlig del av koncernens försäljningsintäkter är i andra valutor än kostnaderna. Risken vid omräkningsexponering härrör från omräkningen av de utländska dotterbolagens tillgångar, skulder och resultat till svenska kronor

Riskhantering

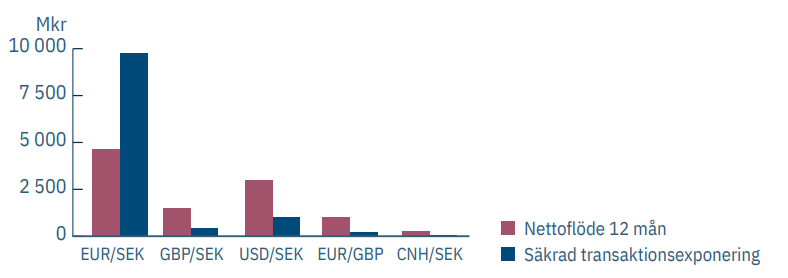

Transaktionsexponering. För att minska resultatpåverkan av förändrade valutakurser säkras nettoflödet med valutaterminer. Nettoflödet i euro, dollar och pund för de närmaste fyra månaderna säkras alltid. Det motsvarar normalt kundfordringar och utestående order. Styrelsen kan besluta att säkra flöden för en längre period om det bedöms lämpligt med hänsyn till produkternas lönsamhet, konkurrenskraft och valutasituationen. Valutaexponering som uppstår när investeringar betalas i utländsk valuta separeras från övrig transaktionsexponering. Normalt säkras 90–100 procent av valutaexponeringen för större investeringar.

Omräkningsvalidering. Koncernens anläggningstillgångar är i huvudsak svenska, med undantag av kartongbruket i England som utgör 2 procent av tillgångarna. Säkring av exponeringen som uppstår när dotterbolagens tillgångar och skulde omräknas till svenska kronor (så kallad equity hedge) bedöms från fall till fall och görs med utgångspunkt från koncernmässigt värde av nettotillgångarna. Säkring sker med lån i utländsk valuta eller valutaterminer. Exponeringen som uppstår då utländska dotterbolags resultat omräknas till svenska kronor säkras normalt inte.

Kommentar

Transaktionsexponering. Förväntade flöden i EUR/SEK är säkrade för drygt två år till i genomsnitt 11,40. För övriga valutor är 4-5 månaders flöden säkrade.

Omräkningsvalidering. Säkring av exponering i pund uppgick vid årsskiftet

till 130 MGBP. Nettotillgångar i övriga valutor är begränsade och säkras normalt inte.

Ränta

Risk

Förändringar i marknadsräntor påverkar koncernens upplåningskostnad.

Riskhantering

Räntebindningen på koncernens finansiella nettoskuld varierar över tid och beslutas av styrelsen. För att begränsa effekterna av en ränteuppgång kan räntan på lån bindas eller ränteswapsavtal ingås utan att räntan på underliggande lån förändras

Kommentar

Holmens genomsnittliga upplåningsränta uppgick under 2024 till 3,2 procent.

Tabellen nedan visar koncernens räntebindning fördelat per valuta

Kreditrisk mot finansiell motpart

Risk

Risken för att finansiella transaktioner ger upphov till kreditrisker gentemot finansiella motparter

Riskhantering

Kreditvärdigheten hos Holmens finansiella motparter bedöms med hjälp av välrenommerade ratinginstitut eller, i de fall rating saknas, egna analyser. För varje finansiell motpart fastställs en maximal kredit- och settlementrisk som följs upp löpande. Beräkningen baseras på löptid och historisk volatilitet för olika derivattyper. För likvida medel och kortfristiga placeringar bedöms den maximala kreditrisken motsvara nominellt belopp

Kommentar

Per 2024-12-31 hade koncernen utestående derivatkontrakt med ett nominellt belopp om 16 Mdkr och ett marknadsvärde om netto -0,2 Mdkr.

Likviditet och refinansiering.

Risk

Risken för att framtida kapitalanskaffning och refinansiering av förfallande lån tvingas ske till hög kostnad.

Riskhantering

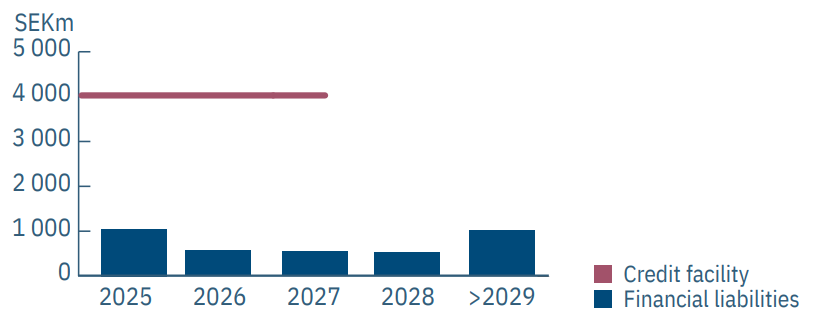

Holmens strategi är att ha en stark finansiell ställning för att ha handlingsfrihet att fatta långsiktiga affärsmässiga beslut. Målet är att den finansiella nettoskulden inte ska överstiga 25 procent av eget kapital. Holmens finansiering består normalt i huvudsak av obligationslån och företagscertifikat. Risken att framtida kapitalanskaffning blir svår eller dyr reduceras genom användande av långfristiga kontrakterade kreditlöften. Finansieringsplaneringen hanteras genom prognoser över behovet för kommande år baserat på koncernens budget och resultatprognoser som uppdateras regelbundet.

Kommentar

Den finansiella nettoskulden uppgick till 3 397 Mkr vilket motsvarar 6 procent av eget kapital. Finansiella skulder uppgick vid årsskiftet till 3 694 Mkr, varav 1 048 Mkr förfaller under 2025, och finansiella tillgångar uppgick till 295 Mkr, varav 234 Mkr avser likvida medel och kortfristiga placeringar.

Koncernen har ett outnyttjat kontrakterat kreditlöfte om 4 Mdkr med förfall 2027. Löftet innehåller en begränsning som medför att det inte kan utnyttjas om nettoskulden i förhållande till eget kapital överstiger 125 procent.

Läs mer